Обзор ссудного портфеля БВУ РК, просроченных займов и займов с просрочкой платежей свыше 90 дней

Zakon.kz

Zakon.kz

Обзор ссудного портфеля БВУ РК, просроченных займов и займов с просрочкой платежей свыше 90 дней

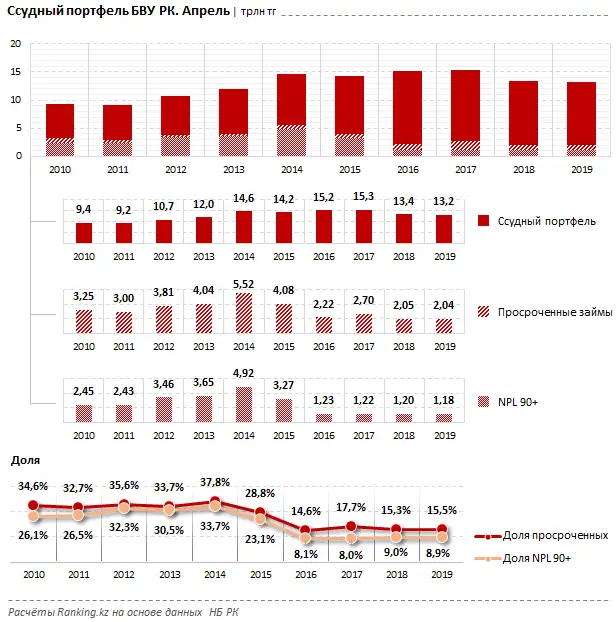

Ссудный портфель БВУ РК по итогам апреля составил 13,17 трлн тг — на 0,9% больше, чем месяцем ранее, однако на 1,8% меньше, чем год назад.

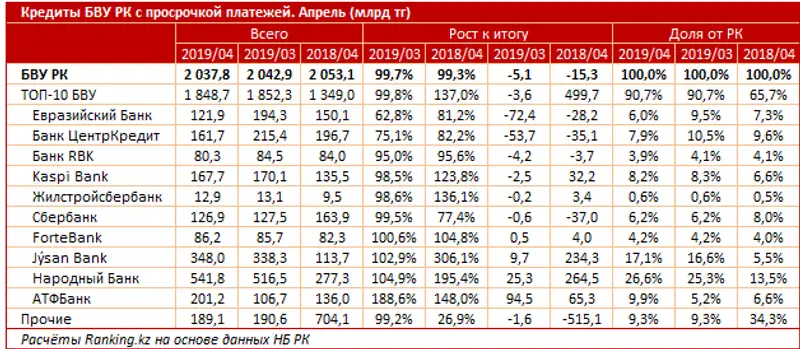

Объём просроченных займов год-к-году также сократился, однако всего на 0,7%. В итоге доля просрочки в ссудном портфеле выросла за год с 15,3% до 15,5%. Среди ТОП-10 БВУ по объёмам ссудного портфеля объёмы просроченных займов в сравнении с аналогичным периодом прошлого года сократили 4 банка: Евразийский Банк, ЦентрКредит, Банк RBK и Сбербанк.

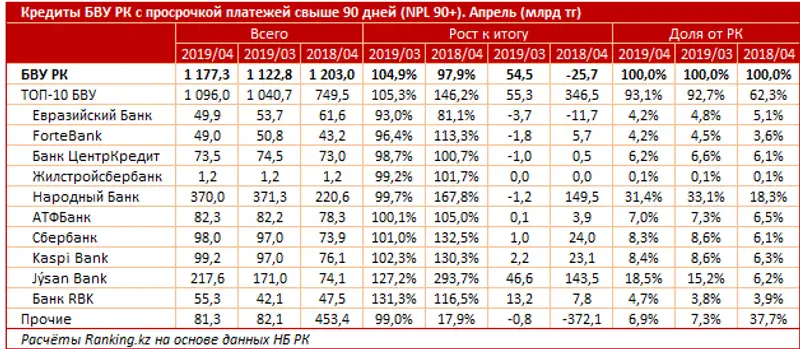

Наиболее опасная «долгая» просрочка свыше 90 дней (NPL 90+) за год сократилась на 2,1%, её доля в кредитном портфеле банков составила 8,9% против 9% годом ранее. Примечательно, что среди десятки крупнейших банков-кредиторов за год объём токсичных займов сократил всего один фининститут — Евразийский Банк.

За месяц объём просроченных кредитов сократился на 0,3%, до 2,04 трлн тг. Из них 90,7% приходится на десятку крупнейших по объёму ссудного портфеля банков: 1,85 трлн тг — на 0,2% меньше, чем годом ранее.

Лидирует по месячному (как и по годовому) уровню сокращения просрочки Евразийский Банк: сразу минус 37,2% к марту текущего года, до 121,9 млрд тг. При этом ссудный портфель банка показал рост: +0,6%, до 633,3 млрд тг.

На втором месте Банк ЦентрКредит, здесь сокращение «плохих» займов составило 24,9% за месяц, до 161,7 млрд тг. На третьем — Банк RBK: минус 5%, до 80,3 млрд тг.

Уровень наиболее токсичных активов — кредитов с просрочкой платежей свыше 90 дней — за месяц вырос на 4,9%, до 1,18 трлн тг. Напомним, по итогам апреля это уже 8,9% от ссудного портфеля, против 8,6% в марте.

Из них на десятку крупнейших банков-кредиторов приходится 93,1%: 1,1 трлн тг — сразу плюс 5,3% за месяц.

По улучшению качества портфеля за месяц здесь также лидирует Евразийский Банк: минус 7% к марту, до всего 49,9 млрд тг «долгой» просрочки. Это лишь 7,9% от ссудного портфеля фининститута, при том, что средний показатель по крупным банкам составляет 9,5%. Примечательно, что в годовой динамике это единственный из крупных банков, показавший сокращение токсичных активов. Все остальные банки топовой десятки нарастили объёмы NPL 90+.