Кто виноват и что делать: как предприниматели Алматы столкнулись с новым налоговым законодательством

Фото: unsplash

Фото: unsplash

- Суть всей истории заключается в том, что алматинские предприниматели, ранее работавшие в упрощенном налоговом режиме, получили от налоговых служб уведомление "Об устранении нарушений со средней степенью риска, выявленных органами государственных доходов по результатам камерального контроля".

Фото: Zakon

В данном документе сообщается, что в соответствии со ст. 96 п.п. 10 п. 2 ст. 114 Кодекса РК "О налогах и других обязательных платежах" у предпринимателей было выявлено нарушение по налоговой отчетности: ФНО:910.00; 01.01.2020 – 30.06.2020.

В результате чего предпринимателям, ранее работавшим на "упрощенке", предлагается перейти на общеустановленный режим и начиная с 2020 года оплатить налог 10%.

Почему волнуются предприниматели

В соответствии с п. 2 ст. 96 Налогового кодекса РК предпринимателям необходимо исполнить полученное уведомление в течение 30 рабочих дней с момента получения данного документа.

По словам представителей малого бизнеса г. Алматы, это довольно сложно сделать.

"Возьмем, к примеру, среднестатистическую компанию, у которой годовой оборот 60 млн тенге. И сейчас, не имея расходной статьи, мы должны будем оплачивать 10% от всех этих 60 млн. 10% от общего дохода, начиная с 2020 года, – это очень большая сумма. К тому же ее надо будет оплачивать за три предыдущих года. Помимо этого, выставляются штрафы, что не вовремя сдали декларации, начисляется пеня". Предприниматель Алматы

Алматинские предприниматели также напоминают, что аналогичная ситуация возникала и в г. Костанае, которая широко освещалась в СМИ, и просят помощи президента страны, антикоррупционной службы, прокуратуры и Министерства финансов. Предприниматели Алматы подчеркивают, что никто из представителей малого бизнеса не против перейти на новый для них налоговый режим.

"Мы согласны перейти на общеустановленный режим, начать работать по-новому. Сдавать декларации, где мы будем показывать доходы, расходы. И со своей прибыли платить государству 10%. Нам это даже выгоднее. Но факт в том, что нас это заставляют делать задним числом. А задним числом мы расходную часть показать просто не можем, не имея документального подтверждения. Конечно, мы вели расходы в своих тетрадках, но для налоговой это же не доказательство". Предприниматель Алматы

В настоящее время мы хотим добиться того, чтобы им дали возможность перейти на новый налоговый режим с даты уведомления налоговой, не с 2020-го, а хотя бы с 2023 года.

Камеральный контроль & Сроки есть и проблему можно решить

По словам кандидата юридических наук, специалиста в сфере налогового и предпринимательского права Даны Токмурзиной, у предпринимателей вполне достаточно времени, чтобы отреагировать на такого типа уведомления.

В частности, юрист отмечает, что согласно действующему Налоговому кодексу, исполнение уведомления камерального контроля осуществляется налогоплательщиком в течение 30 рабочих дней со дня, следующего за днем его получения.

"Таким образом, законодательство дает возможность предпринимателю самостоятельно исполнить через пояснение либо возразить на уведомление". Дана Токмурзина

Также эксперт отмечает, что согласно ст. 48 Налогового кодекса РК: "…. Срок исковой давности составляет три года". Иногда срок исковой давности может составлять 5 лет, но только если, например, налогоплательщик крупный и он входит в перечень недропользователей. Это также влияет на налоговый контроль.

Однако при этом юрист обращает внимание на то, что в Казахстане мораторий на проверки бизнеса был продлен до 1 января 2024 года.

"В любом случае, предприниматели всегда могут защитить свои права в судах, где есть уже сложившая практика по данному вопросу". Дана Токмурзина

Дьявол кроется в деталях: нарушение есть и внимание на расчеты

Впрочем, как утверждают в Комитете госдоходов Министерства финансов РК, уведомление и мораторий – не одно и то же.

"Мораторий идет на проверки, а уведомления – по камеральному контролю, который под мораторий не попадает", – говорит Гульмира Смагулова, руководитель Управления администрирования СНР и предпринимательской деятельности физических лиц Департамента администрирования непроизводственных платежей, физических лиц и СНР КГД МФ РК.

Что касается вопроса предпринимателей Алматы, то здесь эксперт заметила, что на самом деле нарушение закона со стороны предпринимателей все же имеет место. Причина в том, что ранее действовал разрешительный принцип, и когда налогоплательщик подавал заявление, госорганы должны были уведомить его, может ли он применять упрощенный режим. Тогда ответственность была полностью на органах госдоходов.

"Когда перешли на уведомительный принцип, как раз его и упрощали, чтобы максимально убрать все проверки, чтобы человек мог просто уведомить налоговые органы и работать. Выбор режима налогообложения при регистрации ИП происходит в уведомительном порядке, и здесь не предусмотрены отказы. Ответственность лежит на самом налогоплательщике". Гульмира Смагулова

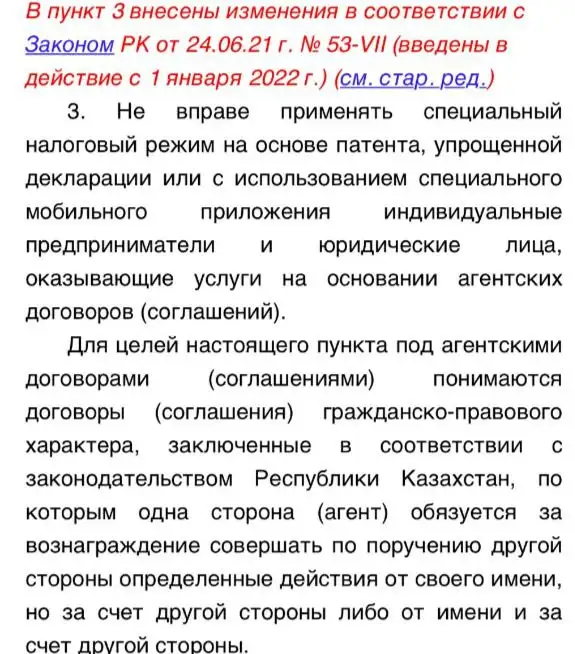

Следовательно, если предприниматель выбирал упрощенный режим, то он должен был следовать тому коду, который он выбирал из классификатора экономической деятельности (ОКЭД). По словам эксперта, в некоторых случаях налогоплательщик не вправе применять этот упрощенный режим. И это не новая норма. Она действовала и ранее. На самом деле, когда налогоплательщики начинали применять упрощенный режим, они должны были понимать, что их деятельность связана с агентскими договорами. Само определение агентских договоров есть в п. 3 ст. 683 Налогового кодекса.

Фото: Zakon

Что касается налога в размере 10%, которые смущают алматинских предпринимателей, эксперт пояснила, что по действующему режиму налоговая ставка оплачивается в размере 3%, но не от чистой прибыли, а от оборота.

"Но поскольку они не соответствуют применению режима упрощенной декларации, их переводят на общеустановленный. В общеустановленном порядке я беру тот же оборот, но от него отнимаю все расходы, которые идут на вычеты соответствующего Налогового кодекса. К примеру, на тот же бензин, на какие-то другие вещи, которые связаны с предпринимательской деятельностью. И здесь уже речь идет не о 3%, а о ставке в 10%". Гульмира Смагулова

Таким образом, принимая во внимание вышеупомянутое уведомление, налогоплательщик должен отозвать декларацию 910, сдать 220 декларацию и отразить там все показатели по доходам, по расходам.

Впрочем, что касается отсутствия подтверждающих расходных документов, о которых говорят алматинские предприниматели, то, судя по комментариям наших экспертов, многие предприниматели для себя ведут учет и хранят документы. Хотя можно предположить, что в некоторых случаях грузоперевозчики, с которыми договаривались предприниматели, осуществляющие экспедиционно-транспортные услуги, возможно, просили не высвечивать их. Но тогда уж, видимо, все расходы падают на плечи самих предпринимателей.

Говоря об истории в Костанае, которую приводят в пример алматинские бизнесмены, эксперт от КГД пояснила:

"Там в большей степени проблема была в том, что у них неправильно был указан вид деятельности. Они указывали не вид деятельности – экспедиторские услуги, а авто/грузовые перевозки. Автоперевозки разрешены в режиме упрощенной декларации. Но когда стали проверять по конкретным налогоплательщикам в Костанае, выяснилось, что у них нет средств производства (машин), с помощью которых они должны были оказывать услуги. Они могли их арендовать, но договоров аренды тоже не было. Когда стали разбираться, то выяснилось, что они осуществляют деятельность, предоставляя экспедиторские услуги, то есть организацию перевозок, от имени и (или) по поручению перевозчика или от имени и по поручению какой-либо компании. И это нарушение законодательства". Гульмира Смагулова

Резюмируя, стоит отметить, что на самом деле все действительно по закону, который предусматривает срок исковой давности в течение трех лет. 10%-ный налог тоже предусмотрен законодательством. Но считать его надо не от прибыли, а именно от оборота, то есть за вычетом всех расходов. Осталось лишь еще раз напомнить, что поскольку все легло на плечи налогоплательщика, последнему все-таки придется внимательно читать нормы закона и следовать его букве.